О компании

Группа «Акрон» — один из ведущих вертикально интегрированных производителей минеральных удобрений в России и мире. Широкий ассортимент производимой продукции включает сложные и азотные удобрения, а также промышленные продукты. За 2020 год компания смогла продать 7,8 млн тонн готовой продукции. Акрон входит в топ-10 компаний в мире по производству удобрений.

Источник. Годовой отчёт компании

Источник. Годовой отчёт компании

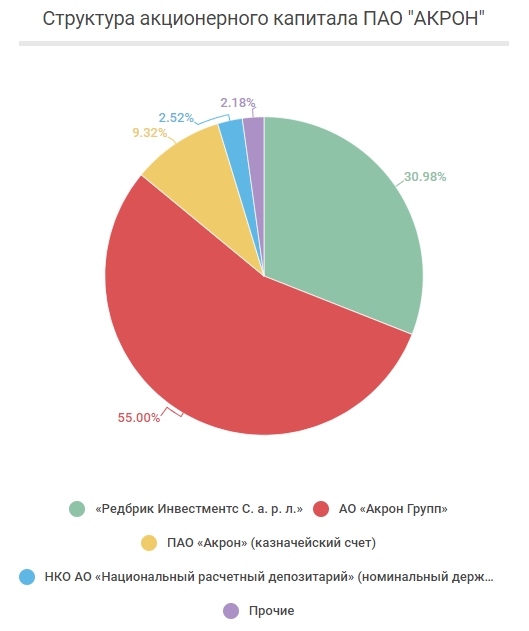

Акционерный капитал

По данным Московской биржи в свободном обращении находится около 6% от всех акций. Конечной материнской компанией группы является Terasta Enterprises Limited, а контроль над группой осуществляет председатель Европейского еврейского конгресса Вячеслав Кантор.

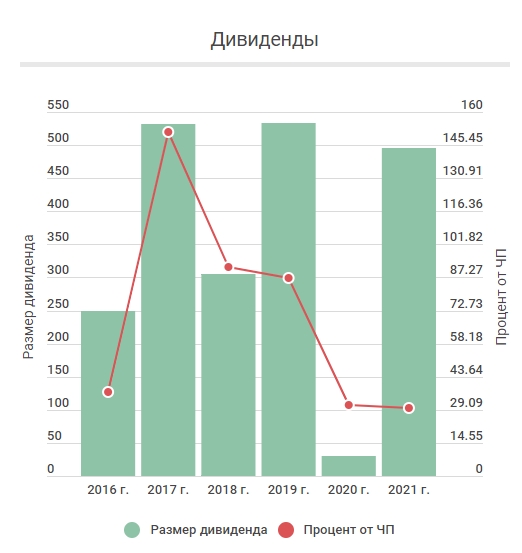

Дивиденды

Дивиденды

Благодаря росту цен на химические удобрения и дешёвому природному газу для наших производителей, компании начали получать сверхприбыль, да и обесценение рубля отчасти приходится им на руку. Поэтому «Акрон» за последние 5 лет значительно нарастил дивидендные выплаты на акцию.

Согласно дивидендной политике, «Акрон» направляет на дивиденды не менее 30% от чистой прибыли МСФО. Периодически компания выплачивает дивиденды из нераспределённой прибыли прошлых лет.

Недавно компания объявила о дивидендах из прибыли прошлых лет, в размере 30 рублей на акцию. При этом, так как компания выплачивала всегда больше чем 30% от чистой прибыли, мы ожидаем дивиденды существеннее, чем минимально прогнозные 497 рублей за весь 2021 год.

*Дивиденды за 2021 г. прогнозные

*Дивиденды за 2021 г. прогнозные

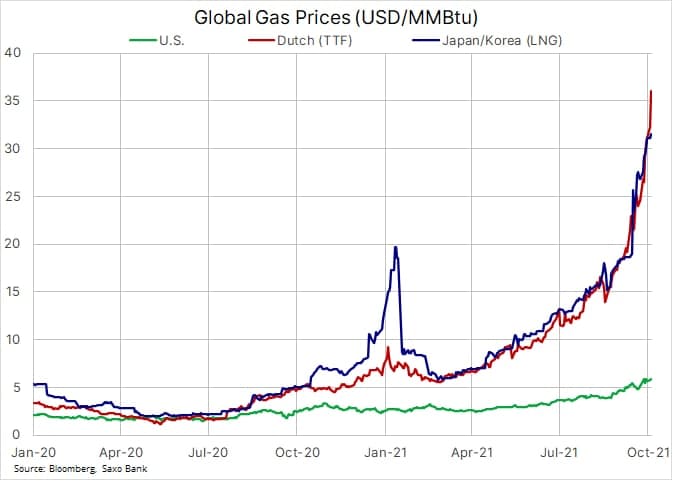

Положение в отрасли

Ситуация для данного сектора, в особенности для российских производителей крайне позитивна. Цены на удобрения продолжают рост.

Это вызвано рядом факторов:

- Снижение экспорта Китая. Посыл простой, страна стремится не допустить кризиса нехватки удобрений на внутреннем рынке.

- Огромный спрос со стороны аграриев.

- Высокие цены на природный газ и приостановка нерентабельных заводов уменьшают предложение и вызывают дефицит азотных удобрений. Всё это возможно позволит нам в 2022 году увидеть новые рекорды цены за последние 8 лет.

График. Стоимость природного газа.

График. Стоимость природного газа.

Финансовые и производственные результаты

За первое полугодие компания показала отличные финансовые результаты, что не удивительно, так как себестоимость рублёвая, газ практически бесплатный, а выручка долларовая.

Выручка за 1 полугодие 2021 года составила 85,982 млрд рублей, +52% г/г, и если раньше выручка росла за счёт обесценения рубля, то сейчас за счёт роста цен на удобрения, и в $ она выросла на 42% составив 1,158 млрд $.

EBITDA не осталась в стороне, её показатель составил 40,27 млрд рублей или на 160% больше чем за аналогичный период. Рентабельность увеличилась с 27% до 47%, предполагаю, что на протяжении полутора лет рентабельность будет сохраняться в диапазоне 45-53%, так как высокие цены на газ не применимы для наших производителей.

По сравнению с предыдущим периодом, за 1 полугодие в 2021 году, компания получила прибыль в 29,67 млрд руб. против убытка годом ранее. Тут вещи не сравнимые, 1 кв. 2020 года оказал существенное влияние на все отрасли в мире.

Высокие цены и низкая себестоимость, а также завершение основных капитальных затрат, позволят «Акрону» оставаться лидером на мировом рынке удобрений. К тому же, текущая ситуация с инфляцией в мире может оказать поддержку текущим ценам на удобрения.

График. Цены на удобрения

График. Цены на удобрения

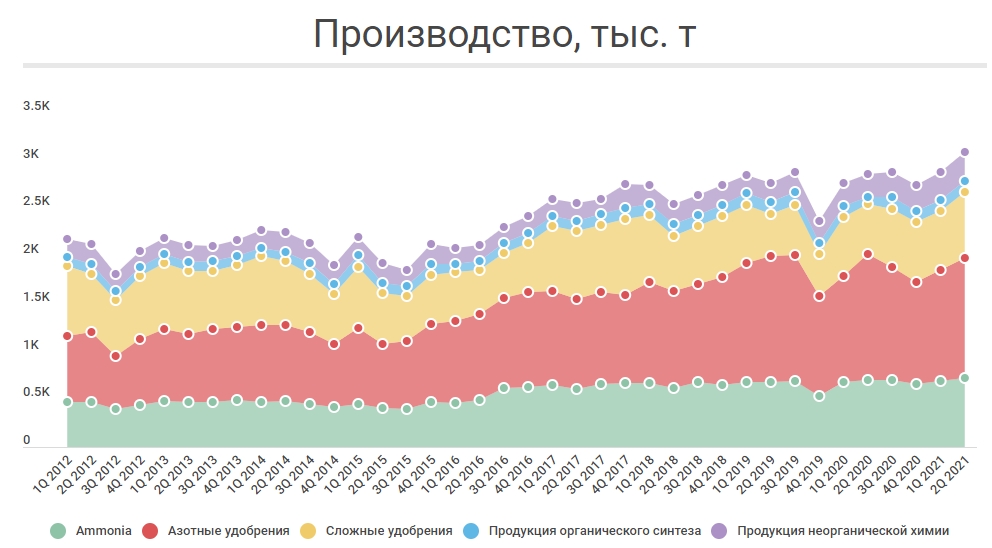

Если же говорить о производственной части, то результаты в целом не плохие, за 1 полугодие компания увеличила производство на 6% к аналогичному периоду 2020 года, до 4,157 млн тонн. Несмотря на снижение производства аммиачной селитры на 8,83%, компания нарастила производство карбамида на 14,75% за 1 полугодие 2021 года, который в свою очередь значительно дороже и более востребован. Производство сложных удобрений не осталось в стороны и выросло на 13,65% за 1 полугодие 2021 года. Производство азофоски увеличилось на 11,2%.

График. Производство компании Акрон

Сравнительный анализ

Компанию можно сравнивать не только с российскими аналогами, но и зарубежными, вот только у них нет «Газпрома», поэтому по мне это будет несправедливо. Благо на нашем рынке есть с кем сравнить в равных условиях. Главные конкуренты «Акрона» — «ФосАгро» и «КуйбышевАзот», для сравнительного анализа возьмём результаты за последние 12 месяцев.

| «Акрон» | «ФосАгро» | «КуйбышевАзот» | Ср. знач. | |

|---|---|---|---|---|

| Капитализация, млн руб. | 298 735 | 654 881 | 92 888 | 348 834 |

| Выручка, млн руб. | 149 414 | 306 144 | 64 893 | 173 483 |

| EBITDA, млн руб. | 61 149 | 111 172 | 15 096 | 62 472 |

| Чистая прибыль, млн руб. | 34 500 | 60 282 | 8 806 | 34 529 |

| ROE, % | 45% | 45% | 23% | 37,7% |

| ROA, % | 15% | 16% | 15% | 15,3% |

| Рентабельность EBITDA, % | 40,92% | 36,31% | 23,26% | 33,5% |

| EV, млн руб. | 383 636 | 775 633 | 109 024 | 422 764 |

| BV, млн руб. | 95 409 | 134 008 | 40 578 | 89 998 |

| P/S | 1,99 | 2,14 | 1,43 | 2,01 |

| EV/EBITDA | 6,27 | 6,97 | 7,22 | 6,76 |

| P/E | 8,65 | 10,86 | 10,54 | 10,1 |

| Чистый Долг/EBITDA | 1,38 | 1,08 | 0,95 | — |

Посчитаем далее итоговую капитализацию по сравнительному анализу:

| Справедливая стоимость, млн руб. | Вес | |

|---|---|---|

| P/S | 301 737 | 20% |

| P/E | 348 811 | 45% |

| EV/EBITDA | 322 081 | 35% |

| Итоговая оценка | 330 040 | — |

Хоть сравнительный анализ не учитывает будущие доходы, так как я не вставлял прогнозную прибыль, мы всё равно можем наблюдать некую аналогию по показателям. Практически одинаковые ROA и ROE у «ФосАгро» и «Акрона», с наименьшим расхождением таких коэффициентов как P/S и P/E. Данное расхождение присутствует из-за доли производимых удобрений. У «Акрона» наибольшее количество основной продукции приходится на азотные удобрения, а у «ФосАгро» на фосфорные. При низких ценах на газ производство азотных удобрений гораздо рентабельнее. Отсюда получается, что маржинальность у «Акрона» по итогу составила за второй квартал около 40%, в то время как у «ФосАгро» это значение достигло 33%. Текущий потенциал по сравнительному анализу составляет +10,47% или 8 142 рубля за акцию.

Доходный подход

Прелесть доходного подхода в том, что он позволяет увидеть будущие результаты компании. Я предполагаю, что 2022 год окажется для аграриев кризисным в связи ограничением экспорта удобрений из Китая, а цены на газ до февраля следующего года в Европе будут колоссально высокими. В совокупности это подтолкнёт цены вверх, а спрос только добавит масла в огонь. Компания будет иметь сверхприбыль, которую она будет направлять на дивидендные выплаты. Из возможных рисков — повышение налогов на сверхприбыль от экспортной выручке. Но даже при всём этом, справедливая капитализация на горизонте полутора лет, будет составлять 455 млрд рублей, затем произойдет снижение до 320-340 млрд рублей в начале 2023 года.

| Суммарная дисконтированная стоимость | 455 622 |

| Количество акций всего, шт. | 40 534 000 |

| Оценка стоимости акции, руб. | 11 240 |

Справедливая стоимость акции по доходному подходу в таком случае составляет 11 240 рублей.

| Оценка, руб. | Вес | |

|---|---|---|

| Сравнительный анализ | 8 142 | 20% |

| Доходный подход | 11 240 | 80% |

| Итого | 10 620 руб. | |

Вывод:

- У компании есть потенциал за счёт высоких дивидендных выплат, котировки будут расти, а высокая рентабельность только тому подтверждение. Не стоит забывать, что в свободном обращении не так много акций «Акрона» и мажоритарий захочет выводить таким способом деньги из компании.

- Положение в отрасли как никогда благоприятное и так будет продолжаться ещё долго. Аграриям не получится просто отказаться от удобрений, даже несмотря на высокие цены.

- «Акрон» за счёт азотных удобрений имеет преимущество перед «ФосАгро», так как именно на азотные удобрения в ближайшие годы будет повышенный спрос.

Риски:

- Отрасль циклична и со временем цены на удобрения стабилизируются, а рынок перенасытится. В своём прогнозе я учитывал, что с середины 2023 года будет происходить спад цен, так как со временем формируются запасы и рост спроса медленнее формирования запасов.

- Санкции от США, благодаря жалобам Mosaic. В связи с этим были введены пошлины на российские фосфорсодержащие удобрения.

- МинФин хочет увеличить НДПИ для апатитовых и фосфоритовых руд, а также повысить с 2023 года налог для компаний, которые последние 5 лет выплачивали высокие дивиденды.